2019年���,新零售變革已進入第三年�����,各種創(chuàng)新模式高潮迭起�����,傳統(tǒng)零售商紛紛被互聯(lián)網(wǎng)巨頭收編�����、改造��,讓人在慨嘆時代車輪飛速向前的同時�����,不禁想問:中國零售業(yè)是否將一改分散局面���,形成寡頭壟斷的格局?

新零售未來前景如何���?真的是勢不可擋��,必須投入嗎��?我們一起來看科爾尼管理咨詢公司的專業(yè)分析�����。

以下內容摘自科爾尼中國競爭力研究院近日發(fā)布的《新零售第三年:零售業(yè)的格局和生態(tài)》報告���。

零售業(yè)分散格局近五年不會改變

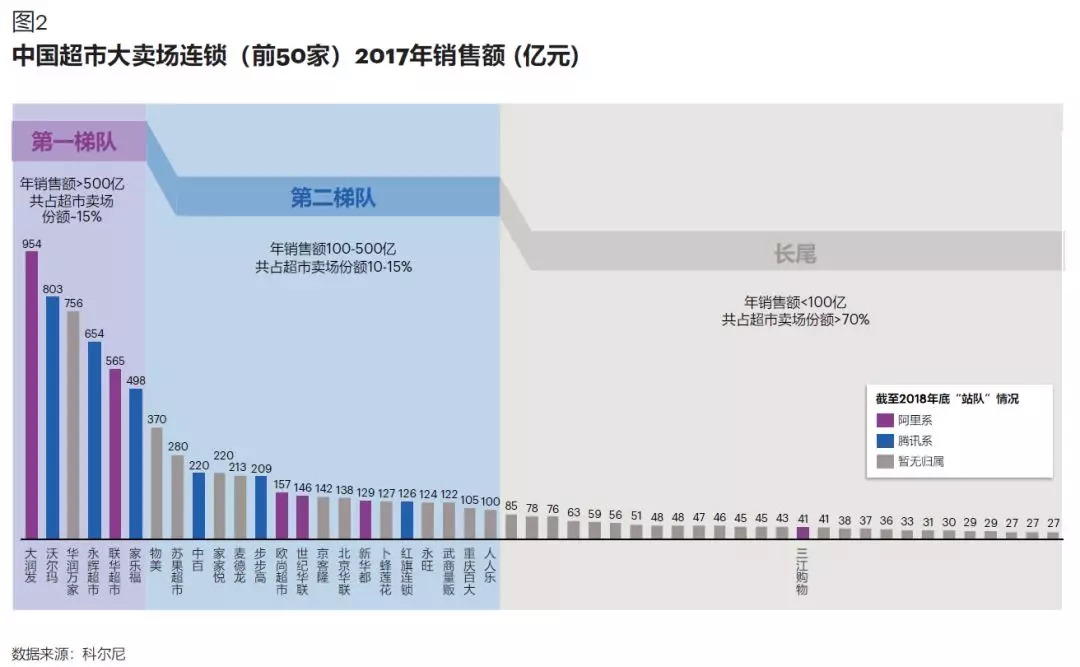

長期以來�,中國零售業(yè)高度分散�����。且不論百萬計的傳統(tǒng)小店�����,單看現(xiàn)代渠道超市賣場��,前六大連鎖集團所占份額僅為15%(大潤發(fā)�����、沃爾瑪�����、華潤萬家���、聯(lián)華����、永輝����、家樂福)。

這與美國前三大超市份額超過40%�、英國前三大份額近60%的格局大相徑庭。這種高度分散的格局為品牌商和零售商之間的博弈設定了基本的游戲規(guī)則��。

從當前狀況判斷�����,阿里和京騰對零售業(yè)的整合野心��,是要做零售業(yè)的“水電煤”����,是底層基礎設施層面的����,核心在于數(shù)據(jù)的貫通�����,而在運營層面參與實體零售目前仍以探索性和實驗性為主�。

在未來3-5年,它們尚不能改變中國零售業(yè)高度分散的基本格局����。

首先����,阿里騰訊擅長高利潤率的輕資產運作,其組織管理方式和盈利模型�����,均難以承載對傳統(tǒng)零售業(yè)態(tài)在運營上深度參與�。更重要的是�����,資本總是追求高回報、低風險���。

從利潤水平看�����,2017年10月至2018年9月的四季度中���,阿里巴巴的營業(yè)利潤率為18.7%,騰訊為27.0%����;而中國實體零售業(yè)中表現(xiàn)最好的高鑫零售僅為3.9%,永輝為1.9%�����。

兩者的盈利模型截然不同�,而傳統(tǒng)零售業(yè)的新零售轉型能否大幅提升利潤還有很大的不確定性,互聯(lián)網(wǎng)巨頭們沒有動機舍高取低��,或者進一步將大量資金投入這一不確定性中�。

從組織管理上看�,阿里和騰訊的員工數(shù)不過4-5萬人�;而高鑫零售員工高達14萬人,永輝亦有7萬人�����。

參與涉及十數(shù)萬員工的超市門店管理���,對于互聯(lián)網(wǎng)巨頭來說�,實在不是一件有趣的任務��。

在阿里和騰訊的擴張道路上�����,用它們擅長的方式——數(shù)據(jù)和技術——參與就好��,沒有必要在運營層面上高度參與����。

第二,中國零售業(yè)分散的格局是由區(qū)域市場的多樣性和復雜性塑造的�,要想實現(xiàn)跨區(qū)域、甚至貫通產業(yè)鏈(例 如去中間化的B2B、生鮮超市自有品牌)的整合����,并非中短期可以實現(xiàn)�����。

我們以兩項廣受關注的新零售業(yè)態(tài)為例:其一是生鮮超市����,作為C端代表;其二是阿里東京爭奪激烈的B2B分銷���,作為B端代表�。

生鮮超市

如阿里旗下的盒馬鮮生����、永輝旗下的超級物種、京東的7Fresh以盒馬鮮生為代表的生鮮超市帶來的消費體驗確實是顛覆性的����,在高線城市迅速收獲了一批重視便捷、體驗的和品質感的高價值消費人群�����。

但是�����,這一新物種在一線和強二線城市前景看好��,而在弱二線及以下城市的規(guī)?����;瘮U張將面臨兩個關鍵挑戰(zhàn)�。

其一,消費水平差異��。

盒馬模式高度重視體驗����,對其占比超過60%的線上銷售的30分鐘送達等承諾的實現(xiàn)需要高昂的運營成本���。

因此,門店品項必須以高價���、高毛利的商品為主�����,以高毛利支撐高運營成本。

考慮到門店輻射范圍以3公里為界���,門店必須開在有較高支付能力和支付意愿的社區(qū)或商圈�。這在上海當然不成問題����。但是一旦需要市場下沉,符合消費條件的門店區(qū)位其實較為有限��。

2018年拼多多的崛起�����,也從一個側面反映了消費升級這一宏觀論述下巨大的區(qū)域間不平衡�。

其二���,生鮮供應鏈管理難度����。

生鮮業(yè)態(tài)可持續(xù)性的核心在于供應鏈管理能力;而鏈條越長�����,管理難度越大����。在無錫或者武漢開店需要承擔比在上海開店的供應鏈成本更高。

因此�,在面對下線市場,生鮮超市面臨著更少的優(yōu)質區(qū)位和更高的供應鏈成本���,想要規(guī)?;瘮U張可謂挑戰(zhàn)重重��。

B2B分銷

如阿里零售通�、京東新通路、掌合天下��、中商惠民

B2B分銷平臺是阿里和京東在線下爭奪的重要賽道之一����。

此類系統(tǒng)面向全國600萬家傳統(tǒng)小店�,致力于改造傳統(tǒng)經(jīng)銷商體系��,去除多層經(jīng)銷分銷���,通過平臺將小店與品牌方直接聯(lián)通����。這一構想確實直擊中國零售體系的效率痛點��。

但是���,相對于過去數(shù)年C端電商的崛起,對B端的改造��,因為涉及整條零售價值鏈上的各方利益的博弈��,要復雜艱難很多����。

下游終端小店:當前B2B平臺在終端已經(jīng)形成了一定的用戶基礎,各類平臺總計的滲透率已達20%-30%��。

但是�,這些小店用戶絕大多數(shù)是被低價補貼吸引而來�,用戶黏性極低��。許多小店店主手機里有4-5家B2B平臺的App�����,哪家有低價爆品就用哪家����。

同樣是燒錢補貼�����,不同于打車�、外賣等C端應用最終用補貼燒出用戶習慣,B端用戶(小店店主們)的逐利性更強�,低價幾乎是他們選擇平臺訂貨的唯一理由。

調研顯示�,在關鍵服務維度上(如貨品種類、送貨速度��、退換貨等)��,B2B平臺表現(xiàn)均弱于傳統(tǒng)經(jīng)銷商和二批商�����。

中游經(jīng)銷商分銷商:盡管B2B平臺都號稱要“去中間化”,可事實上平臺根本離不開經(jīng)銷商���。經(jīng)銷商擁有平臺無可比擬的服務能力�����。

頭部B2B平臺地面人員人均覆蓋200-300家小店���,覆蓋密度與快消品一級經(jīng)銷商的銷售人員大致相當。

但是����,平臺人員要負責數(shù)百上千個單品�����,而經(jīng)銷商人員只專注本品牌的十數(shù)個單品�,服務細致程度不可同日而語。另外�����,平臺當前無法處理門店的退換貨問題。

因此�,實際操作中,平臺人員一般主攻門店拓展���,日常商品維護還需交由經(jīng)銷商團隊����。所以�,當前各大B2B平臺只能做到盡可能削減二三級分銷商,但必須與各大品牌的一級經(jīng)銷商合作�。

上游品牌商:表面上看,去中間化�、擴大分銷網(wǎng)絡、降低銷售成本���,都順應了品牌方的需求�����。但是����,品牌商更擔憂最終被壟斷性的分銷平臺綁架。

對于那些已耗費十數(shù)年建立經(jīng)銷商網(wǎng)絡的快消品企業(yè)來說�,這是一個兩難選擇:

如果擁抱B2B平臺,將渠道這一最關鍵的業(yè)務生命線交給阿里或京東���,會面臨“自毀長城”的風險�����;如果抵制B2B平臺��,競爭對手就可能乘著平臺擴張的順風車迅速擴張網(wǎng)絡�����,大有可能“彎道超車”����。

所以�����,我們一邊看到蒙牛�、康師傅與零售通簽訂戰(zhàn)略合作�����,一邊又看到紅牛斷供封殺零售通。

為最大限度平衡品牌商�����、經(jīng)銷商和平臺的利益�����,一線品牌商更傾向于選擇“撮合式”而非“買斷式”�、“虛倉”而非“實倉”的方式合作,平臺僅把控信息流����,而貨流仍由品牌商及一級經(jīng)銷商掌握。

零售業(yè)的底層邏輯已發(fā)生深刻變化

盡管中國零售業(yè)高度分散的基本格局不會被動搖��,但新零售變革的意義是深遠的�����,其核心影響在于數(shù)字化運營模式的啟蒙和以數(shù)據(jù)為基礎的零售生態(tài)的塑造���。

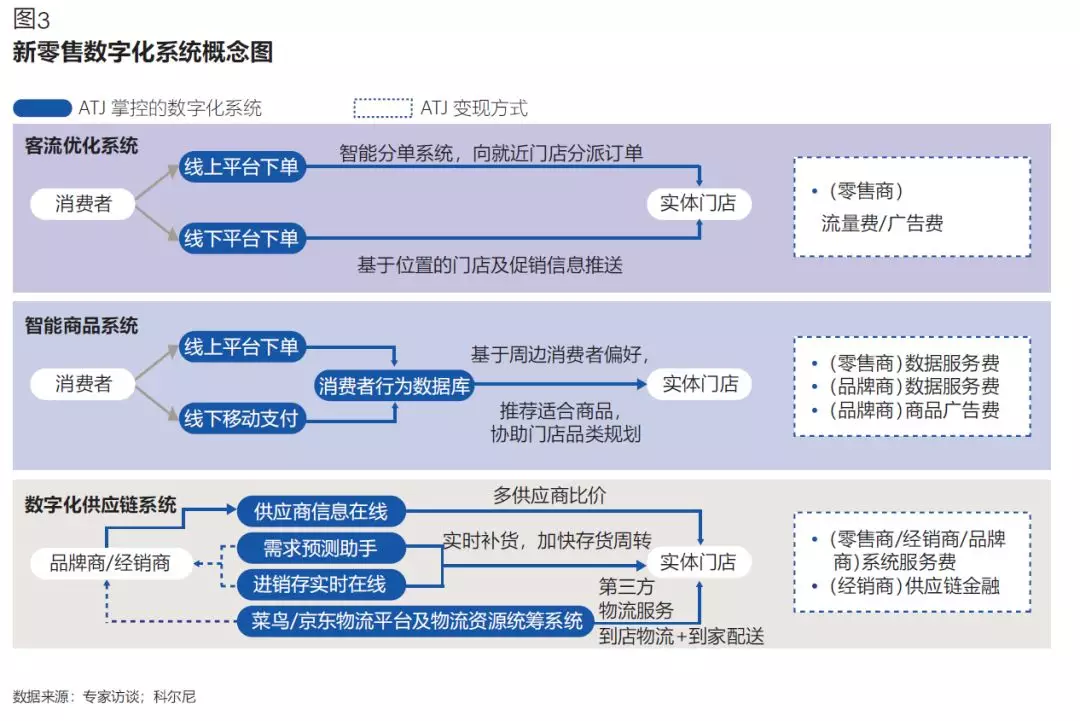

以阿里��、京東���、騰訊為代表的互聯(lián)網(wǎng)企業(yè)將成為這一生態(tài)中不可或缺的基礎設施供應商��,提供數(shù)字化服務系統(tǒng)����,包括客流優(yōu)化系統(tǒng)���、智能商品系統(tǒng)���、數(shù)字化供應鏈系統(tǒng)。

未來零售商和品牌商對這些系統(tǒng)的依賴程度���,將像辦公室白領離不開Office軟件一樣���。

而互聯(lián)網(wǎng)巨頭們屆時可以通過各類輕資產的衍生服務變現(xiàn),無需直接參與零售運營�����。以下詳述科爾尼對三大數(shù)字化零售系統(tǒng)的設想:

客流優(yōu)化系統(tǒng)

未來互聯(lián)網(wǎng)平臺可能成為實體零售門店的流量分配中心���,包括線上流量和線下流量���。

在線上流量方面,科爾尼預計�,“線上下單、線下配送”的三公里生活圈模式將成為常態(tài)�,互聯(lián)網(wǎng)平臺可以聯(lián)結巨量的線下門店。

聯(lián)結方式不一定是阿里/盒馬式的自營�,或騰訊/永輝式的股權投資,而可以是美團與餐飲商戶般的系統(tǒng)接入���,這樣可以納入包括傳統(tǒng)小店在內的海量長尾零售終端�。

在線下流量方面���,互聯(lián)網(wǎng)平臺可基于消費者的實時位置�,向消費者推送周邊實體門店的信息���,為此向零售商收取流量費或廣告費���。

智能商品系統(tǒng)

未來消費者的全渠道購物行為均可被追蹤記錄,互聯(lián)網(wǎng)頭部企業(yè)因此可以搭建龐大而全面的“消費者行為數(shù)據(jù)庫”���。這一數(shù)據(jù)庫對零售商和品牌商均有重大價值�。

那些小而美的品牌,一度苦于沒有強大的經(jīng)銷商網(wǎng)絡���,未來可以通過平臺觸達更多門店和消費者���;而對于那些曾經(jīng)依靠龐大分銷網(wǎng)絡建立帝國的企業(yè),既有的渠道資源不再是堅不可摧的護城河�,產品和品牌變得比以往更加重要。

如何充分運用這一系統(tǒng)���,同時保護自己的數(shù)據(jù)獨立性����,是大型品牌商重要的戰(zhàn)略課題�����。

數(shù)字化供應鏈系統(tǒng)

B2B平臺在中期內還無意于��,也不能取代一級經(jīng)銷商及其物流網(wǎng)絡�,而是將這些分散的力量接入統(tǒng)一網(wǎng)絡。

在統(tǒng)一網(wǎng)絡下����,未來可以實現(xiàn)供應商信息實時在線和進銷存數(shù)據(jù)實時在線�����,進而可以協(xié)助品牌商實現(xiàn)更準確的需求預測和更優(yōu)化的物流資源統(tǒng)籌。

此外���,在這一網(wǎng)絡下�,平臺公司可以衍生出前景不可估量的供應鏈金融業(yè)務�����。

2023年的零售業(yè):五個基本判斷

五年后的零售市場將會是什么樣����?科爾尼對此有5項基本判斷:

1. 移動支付高度普及,消費者全渠道行為可視化�����。

2. “三公里生活圈”成為食品飲料電商的主流模式����。

3. 小而美品牌依托平臺擴大生存空間�。

4. 經(jīng)銷商體系不會被取代����,但會大范圍擁抱數(shù)字化。

5. 互聯(lián)網(wǎng)平臺成為零售基礎設施供應商�����,但不會廣泛參與實體門店運營�。

在實體零售領域,阿里����、京東、騰訊的戰(zhàn)略意圖在于數(shù)字化生態(tài)擴張�����,而非運營參與���。

前期的股權投資等主要是為了樹立成功樣板���,未來的擴張主要還是通過基礎設施輸出的方式進行。

阿里����、京東���、騰訊三者的核心能力不同,因此也會采用不同的輸出方式——阿里將成為最大的零售數(shù)據(jù)中心和數(shù)據(jù)系統(tǒng)供應商�;京東輸出硬件設施�,成為重要的供應鏈系統(tǒng)服務商;騰訊通過零售場景變現(xiàn)社交流量��,直接參與零售運營的可能性低��。

2019年���,這場以消費者數(shù)據(jù)應用為核心的變革還將滾滾向前���。對于廣大品牌商而言,新零售不僅是渠道形態(tài)的變化��,更重要的是影響了消費品行業(yè)的競爭力模型——產品和品牌變得比以往任何時候更加重要�。

“以消費者為中心”不再是一句口號,而是需要落實在業(yè)務各領域的精細化運作中�����。

來源: 新零售商業(yè)評論作者:賀曉青 司玉潔